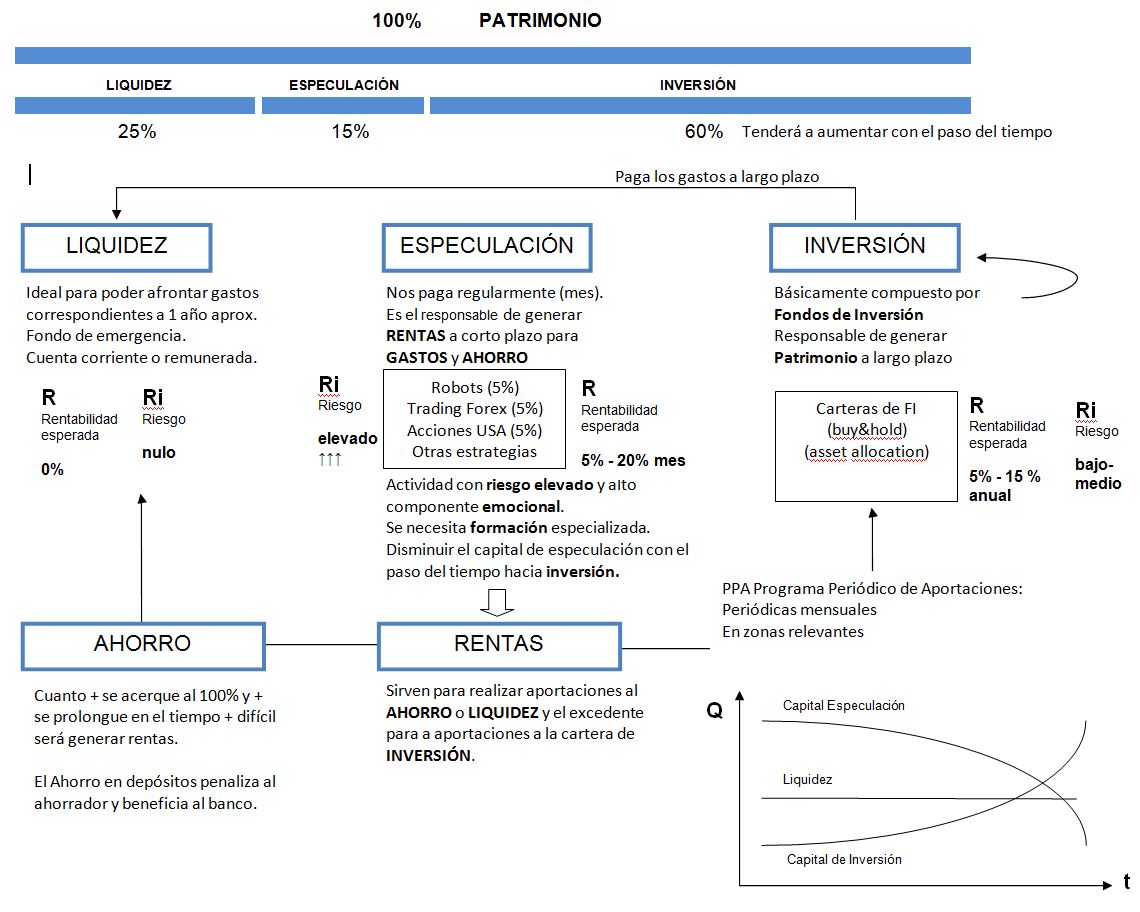

Cómo estructurar nuestro capital para el ahorro, especulación e inversión.

A las diferentes preguntas de qué capital destinaríamos a operar en los mercados financieros, de cómo estructuraríamos nuestro patrimonio o en definitiva cómo serían las carteras eficientes, hemos propuesto una posible respuesta a estas preguntas, teniendo en cuenta que puede haber múltiples soluciones y formas de distribuir el capital de trading y de inversión, dependiendo de las capacidades particulares de cada persona y su capacidad financiera.

¿Qué hacemos con nuestro capital? Como distribuimos las rentas? ¿En qué invertimos y cómo? Estas son algunas de las dudas genéricas que se puede plantear cualquier persona, operador o inversor a la hora de plantear, idear o estructurar una cartera para buscar rendimientos en activos financieros.

Existen distintos puntos de vista a cerca de qué capital invertir o utilizar, en qué activos y cómo. Estos porcentajes pueden ir en función de los conocimientos financieros, capacidad financiera o de ahorro y de las perspectiva o necesidades.

Según algunos estudios, un 56% de inversores encuestados buscan rentabilidades a corto plazo, y esto enlaza con el anterior artículo que publicamos referido a que la mente humana está concebida o programada para obtener resultados a muy corto plazo.

Siempre desde el punto de vista financiero, aunque existen muchas otras formas de inversión como el inmobiliario, crear o comprar empresas, negocios, franquicias…, podemos distribuir nuestras carteras eficientes en 3 grandes bloques o áreas.

Como primer gran bloque debemos disponer de un fondo de reserva o LIQUIDEZ, que será el encargado de pagar los gastos y como herramienta para posibles oportunidades de inversión. El capital destinado al bloque de LIQUIDEZ debe permitir ser un colchón para periodos de imprevistos que no se generen rentas y nos permita seguir con nuestra actividad principal.

Hay quien dice que este capital debe ser como mínimo igual a los gastos durante un periodo de 6 meses, nosotros opinamos que siempre es bueno que abarque hasta un año, siempre y cuando sea posible. Al fin y al cabo esto dependerá mucho de la capacidad de ahorro de cada persona pero para cuantificar y proponer datos concretos debería estar comprendido entre 6-12 meses.

Si estamos en la fase inicial de la construcción del patrimonio, esta primera fase se podría llamar también AHORRO, aunque este ahorro debe ser temporal, los ahorros tradicionales suelen estar en cuentas corrientes o depósitos, y según transcurre el tiempo esta opción de AHORRO perjudica al ahorrador y beneficia a la entidad financiera.

Cuando ya disponemos del capital mínimo de LIQUIDEZ podemos destinar un porcentaje del capital para generar rentas. Este bloque le vamos a llamar capital de ESPECULACIÓN y será el responsable de nuestra actividad principal de trading. Para desarrollar la actividad de especulación es necesario disponer de conocimientos y formarse para poder ser autosuficiente, independientemente de las estrategias o metodología que utilicemos.

Esta será la parte más importante en el corto-medio plazo. La cantidad del capital de ESPECULACIÓN debe ser el justo y suficiente para generar las rentas según nuestro objetivo diario o mensual. Es la herramienta que nos permitirá pagar los gastos a corto-medio plazo y es la materia prima con la que generaremos las rentas para gastos e INVERSIÓN.

El capital de ESPECULACIÓN es el propiamente utilizado para la actividad de trading, puede abarcar múltiples estrategias según nuestro grado de conocimiento o especialización. En nuestro caso utilizamos 4 estrategias de trading totalmente especulativas para generar el flujo de efectivo y poder pagar los gastos y las aportaciones para el capital de INVERSIÓN. Estas estrategias dependen de cada operador en particular pero como ejemplo se podría destinar una parte a estrategias de trading con sistemas automáticos, operativa de mercado neutral con spreads o hedges, trading de posicionamiento, o estrategias de breakout en acciones americanas, que según el grado de conocimiento y dominio de la técnica se pueden obtener rendimientos bastante elevados.

Independientemente de la estrategia, el capital de ESPECULACIÓN es nuestra herramienta de trabajo, no debe ser ni muy grande ni pequeño, simplemente hay que dimensionarlo para que con nuestro grado de conocimiento y aversión al riesgo nos proporcione el flujo de renta necesario para pagarnos mensualmente. Hay operadores que consiguen rendimientos del 50% con 5000€ y otros que consiguen un 2% con 50000€, ni una es mejor ni la otra peor, todo es relativo en función de nuestras capacidades tantos financieras como de operativa.

El capital de ESPECULACIÓN no es necesario incrementarlo cada mes, en el corto y medio plazo es preferible que genere las rentas para realizar las aportaciones correspondientes a la LIQUIDEZ o AHORRO y al capital de INVERSIÓN.

La operativa de trading conlleva incurrir en riesgos más elevados aunque este riesgo se pueda más o menos controlar, pero no deja de ser una actividad que implica riesgo elevado. Y sobre todo conlleva un alto grado de carga emocional que con el paso del tiempo suele provocar algunas situaciones de pérdida de control de la operativa aunque sea en momentos puntuales.

El tercer gran bloque es el capital de INVERSIÓN, este capital será el responsable a largo plazo de generar las rentas para pagar los gastos, por lo que con el tiempo, este capital tenderá a aumentar y a disminuir el de ESPECULACIÓN. El capital destinado a la inversión, dentro del ámbito financiero, puede estar estructurado en base a carteras de fondos de inversión, estas carteras deben de estar confeccionadas a conciencia según la capacidad financiera, el objetivo de la inversión y el perfil del inversor.

Esta forma de inversión está exenta del estrés que requiere la actividad de trading en general y sólo son necesarias unas pocas actuaciones o toma de decisiones a lo largo del año, aunque actuaciones importantes y decisivas. Por lo que el capital que se dedique a la INVERSIÓN tenderá a aumentar con el paso del tiempo y generar las rentas suficientes para pagar los gastos y aportar las cantidades necesarias a LIQUIDEZ.

El capital destinado a la INVERSIÓN asume bastante menos riesgo que el capital destinado a la ESPECULACIÓN, buscando rentabilidades cercanas al 10% anual. El capital de INVERSIÓN se va incrementando con la revalorización de la cartera, con las aportaciones provenientes de las rentas del capital de ESPECULACIÓN y con el interés compuesto a largo plazo hasta que genere las rentas objetivo.

Las aportaciones al capital de INVERSIÓN irán en función de la capacidad de generar rentas excedentes del capital de ESPECULACIÓN, pudiendo realizarse de forma periódico mensual sin importar el timing del mercado, o gestionando las aportaciones de forma activa (alfa) en niveles relevantes del valor liquidativo de la cartera.

Toda esta estructura está ideada de forma personal y puede haber muchas variaciones totalmente válidas, pero puede suponer un punto de partida, una guía o una idea para crear un patrimonio en base a una metodología basada en activos financieros.

En la imagen anterior mostramos un resumen de esta estructura de capital destinada a generar patrimonio que acabamos de explicar.

- Herramientas de trading cuantitativo - abril 29, 2017

- Trading por sensaciones - enero 1, 2017

- 5 motivos por los que deshacer posiciones en renta variable - agosto 14, 2016