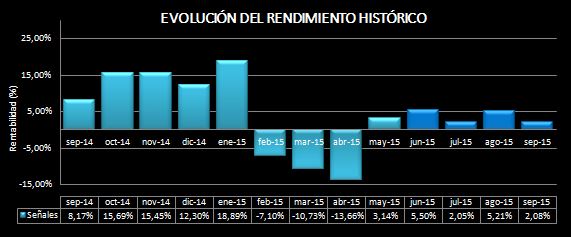

Con esta nueva entrada hemos querido hacer balance de los resultados obtenidos durante el mes de septiembre en relación a la operativa de señales de trading de posicionamiento y el recién estrenado servicio de señales de trading con spreads.

Terminamos el mes de septiembre con un balance positivo del 2,08% en relación a las señales de trading cerradas durante el mes. Este balance es el resultado del cierre de 15 operaciones con un 50% de aciertos y un ratio B/P de 1,37 (estas operaciones las contabilizamos sin el coste del swap, ya que este valor es muy distinto dependiendo del broker e incluso puede tener un coste 0 dependiendo de las condiciones).

Ha sido el mes con un menor ratio B/P de los últimos 5 meses y es que la operativa ha resultado más complicada y compleja. Hemos dejado atrás unos meses en los que era más fácil encontrar oportunidades según nuestra operativa. Las zonas relevantes del precio y los flujos de divisas eran más fáciles de identificar y analizar. Si observamos muchos de los cruces que hemos operado y también los que no, podemos comprobar un continuo movimiento lateral o en rangos estrechos que ha dificultado el direccionamiento de las posiciones. Este mes ha sido más apropiado para el trading intradía que para el tipo de operaciones que realizamos con las señales de trading.

Nuestra recomendación es siempre buscar recorridos más largos que las pérdidas, o dicho de otra manera situar el stop más cerca de la entrada que el objetivo, como mínimo una relación de 4 a 5, esto nos permite situar el breakeven en un porcentaje de aciertos del 40% (sin tener en cuenta los costes de la operativa). Luego en función de las circunstancias del mercado se podrán cerrar operaciones antes de llegar al beneficio o al stop de pérdidas pero será un decisión de lo que estemos observando y analizando en el momento, pero a la larga hay que buscar este tipo de operativa, idealmente buscar relaciones 1 a 2.

Si analizamos las operaciones en cuanto a su rendimiento, podemos comprobar que este mes la rentabilidad ha venido por la operación largo EURAUD que propusimos mediante una orden limitada. La entrada fue un poco justa, aunque estuvo dentro de los intervalos marcados en la entrada. A veces la frontera entre el beneficio y la pérdida está en pequeños detalles, pero lo importante, al fin y al cabo, es el método o sistema de trading utilizado y saberlo adaptar a las circunstancias del mercado y del balance. Esto es muy difícil pero es lo que buscamos todos los

operadores que intentamos sobrevivir en el mundo del trading buscando la consistencia a largo plazo.

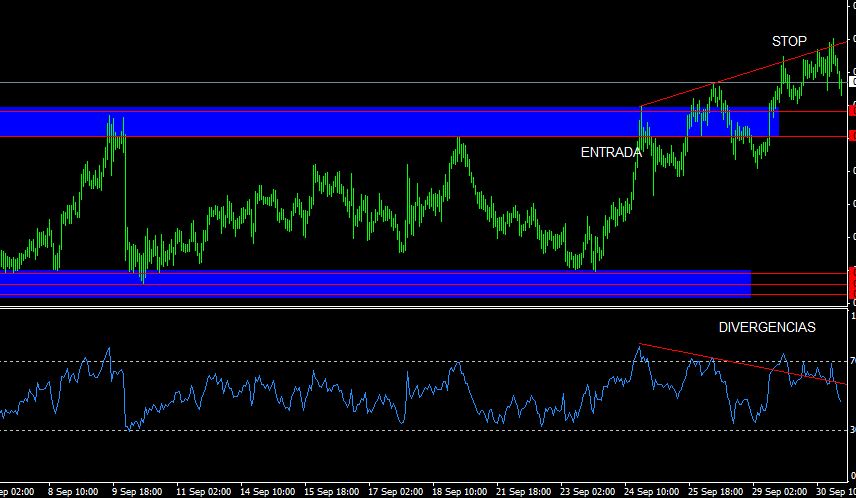

Si analizamos la operación largo en el EURAUD, podemos comprobar en la imagen que la cotización del cruce se encontraba en una zona lateral claramente definida. Fue la llegada a la zona de soporte y viendo que en el forex index el EUR se estaba mostrando una moneda fuerte con casi todos los cruces, propició las condiciones necesarias para proponer dicha operación.

Algo similar pero en sentido contrario nos ha sucedido en la operación corto del NZDCAD, el análisis puede ser similar pero la cotización testeando la zona relevante de resistencia que no había podido superar varias veces, el NZD se mostraba como una divisa débil los últimos días, y la cotización del petróleo (altamente correlacionado con la cotización del CAD) sugería estar cotizando una zona de sobreventa debido a las divergencias que existía entre los indicadores y el precio. Estas circunstancias explicadas a groso modo nos llevó a proponer un corto de NZDCAD pero finalmente saltó el stop de pérdidas. El NZD esta semana se ha posicionado como la divisa más fuerte, cosa que nos ha llevado a plantear dos operaciones más a favor del NZD, y por otro lado el CAD ha vuelto a ser una moneda débil, cosa que ha propiciado tocar el stop como ya hemos comentado.

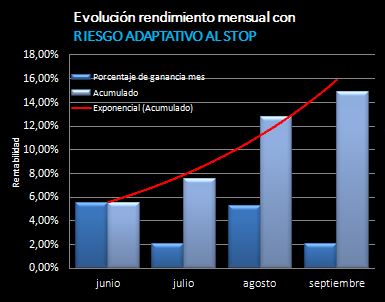

También hemos sido muy conservadores en el riesgo, ya que donde anteriormente proponíamos operaciones arriesgando un 2%, estas últimas semanas hemos propuestos operaciones asumiendo riesgos más conservadores entre el 1% y 1,5%. Existen muchas formas de calcular el riesgo de una operación, hay operadores que eligen un riesgo fijo, sistemas automáticos que lo hacen en función de la f óptima o en función del ATR. Nosotros hemos querido simplificar la operativa, cuanto más condicionantes existen de posibilidades de éxito, hemos propuesto más riesgo o una segunda operación en el mismo sentido pero en distindos niveles en retrocesos. En circunstancias actuales, donde no se reunían todos los condicionantes con mayor probabilidad de éxito hemos querido asumir un menor riesgo.

Recordemos que la propuesta de riesgo es subjetiva y es una guía en función a nuestra operativa. Cada operador puede aplicar un riesgo proporcional a las operaciones de su cuenta o incluso operar con un riesgo fijo o lote fijo. El operador al final es el responsable de aplicar el riesgo que considere más oportuno a su operativa. Si hubiéramos triplicado por 3 el riesgo, es decir asumir pérdidas entre un 6% y un 3%, el resultado de estos últimos 4 meses hubiera sido de casi un 45% y un drawdown de casi un 15%, en principio perfectamente asumible, aunque las operaciones con un 6% de riesgo afectan a nuestra zona de confort y ante una racha de pérdidas muy continuada puede afectar emocionalmente a la toma de decisiones posteriores.

Todo lo que hemos expuesto aquí y las ideas, están siempre elaboradas bajo nuestro punto de vista particular, no quiere decir que sea ni el ideal ni mejor que otros, no es nuestro objetivo, pero es nuestro prisma bajo y nuestra experiencia lo que nos ha permitido obtener un resultado positivo a lo largo de un año de más del 50%, y de prácticamente un 15% los últimos 4 meses, en el que hemos introducido y revisado el sistema en cuanto a riesgo variable conservador y hemos adaptado la operativa añadiendo algún criterio adicional.

Hace una semana que hemos introducido el servicio de señales de trading con spreads. Se trata o funciona mediante técnicas o metodologías cuantitativas, y no tiene en cuenta la visualización de la cotización del precio o al análisis del gráfico. Es una forma de operar distinta mediante volatilidad de spreads, ineficiencias, flujos de divisas o descorrelaciones entre pares cointegrados. Es más, para analizar las posibles operaciones no miramos el gráfico, ya que nos puede influir a la hora de tomar decisiones, y este tipo de estrategias miden conceptos distintos

a los habituales con indicadores, tendencias o soportes y resistencias.

Lo importante de la operativa con este tipo de trading cuantitativo o mercado neutral, es cómo a través de unos datos matemáticos convertidos a flujos en el gráfico, poder llegar a crear una operativa para poder sacar rendimiento económico. La cuestión está en cómo interpretar los datos que nos brinda este trading cuantitativo para convertirlo en rendimiento positivo.

El resultado ha sido positivo en +0,97 con todas las operaciones cerradas y sin flotante. Evidentemente una semana no es significativo a la hora de sacar conclusiones de la operativa, pero siempre es mejor empezar ganando para nuestra cuenta de resultados y para nuestra confianza.

- Herramientas de trading cuantitativo - abril 29, 2017

- Trading por sensaciones - enero 1, 2017

- 5 motivos por los que deshacer posiciones en renta variable - agosto 14, 2016